所得控除について

- [公開日:]

- [更新日:]

- ID:6383

所得控除

扶養の有無や病気等の個人的事情を考慮し、担税力の差異による不均衡を調整するために所得から差し引くことができる金額を所得控除といいます。人的控除(障害者控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除)が適用されるかどうかの判定は前年12月31日の現況(亡くなった人の場合は亡くなった時点の現況)で行います。

所得控除には以下の14種類があります。

雑損控除

災害や盗難、横領により、資産に損失が生じた場合、下記の(1)、(2)の式で算出される額のうち高いほうの金額を所得から差し引くことができます。

(1)(損失額-保険金等の補てん額)-総所得金額等の合計額×10%

(2)災害関連支出の金額-保険金等の補てん額-5万円

医療費控除

医療費を支払った場合、下記の計算式で算出される金額を所得から差し引くことができます。

医療費の実質負担額-(「10万円」と「総所得金額等×5%」を比べて低いほうの金額)※控除上限額:200万円

また、医療費控除の特例として、スイッチOTC医薬品(※1)の購入に支払った額が1万2千円を超える場合は、その超えた部分の金額について所得から差し引くことができます(セルフメディケーション税制)。医療費控除の特例を適用する場合の控除上限額は8万8千円です。

この特例を適用するためには、特定健康診査・予防接種・定期健康診断・健康診査・がん検診のうちのいずれかひとつを受けていることが要件となっています。

また、医療費控除と医療費控除の特例(セルフメディケーション税制)を併用することはできません。

(※1)スイッチOTC医薬品とは・・・

OTCは「Over The Counter」の略称で、薬局や薬店のカウンター越しに購入できる医薬品をOTC医薬品といいます。

また、医師から処方される医療用医薬品のうち、十分な使用実績があることや、有効性及び安全性が評価されていること、副作用が少ないこと等を鑑み、医師の指導監督なしで使用しても安全性が高いものとしてOTC医薬品に切り替えられた医療用医薬品を、スイッチOTC医薬品といいます。

社会保険料控除

納税義務者本人や生計を一にする配偶者、その他親族の支払った社会保険料を所得から差し引くことができます。例として、健康保険、国民健康保険、後期高齢者医療保険、介護保険、国民年金、厚生年金保険、雇用保険、農業者年金、労災保険等の保険料があります。

社会保険料控除については、その年中に支払った金額の全額を所得から差し引くことができます。

小規模企業共済等掛金控除

小規模企業共済制度に基づく掛金、確定拠出年金法に基づく企業型年金加入者掛金や個人型年金加入者掛金、地方公共団体が行う心身障害者扶養共済の掛金を支払った場合は、その年中に支払った全額を所得から控除することができます。

生命保険料控除

生命保険契約等の保険料や掛金、介護医療保険契約等の保険料や掛金、個人年金保険契約等の保険料や掛金を支払った場合は、支払った金額に応じた控除額を所得から差し引くことができます。生命保険料控除額は、下記の計算式で算出されます。

| 支払金額 | 控除額 |

|---|---|

| 12,000円以下 | 全額 |

| 12,000円超32,000円以下 | 支払金額の1/2+6,000円 |

| 32,000円超56,000円以下 | 支払金額の1/2+14,000円 |

| 56,000円超 | 28,000円 |

| 支払金額 | 控除額 |

|---|---|

| 15,000円以下 | 全額 |

| 15,000円超40,000円以下 | 支払金額の1/2+7,500円 |

| 40,000円超70,000円以下 | 支払金額の1/4+17,500円 |

| 70,000円超 | 35,000円 |

・一般生命保険料、介護医療保険料、個人年金保険料についてそれぞれ上記の計算式で控除額を算出し、合計額を所得から控除できます。※控除上限額7万円

・一般生命保険料と個人年金保険料について、新契約と旧契約の両方を適用する場合は、上記の計算式でそれぞれ控除額を算出し、その合計額が所得から控除されます。※控除上限額2万8千円

地震保険料控除

納税義務者本人もしくは本人と生計を一にする配偶者、その他の親族の有する家屋にかかる損害保険契約等の地震等損害部分の保険料や掛金を支払った場合、支払った金額に応じた控除額を所得から差し引くことができます。また、平成18年12月31日までに締結した長期損害保険契約等に係る保険料を支払っている場合にも控除の対象になります。

控除額は以下の計算式で算出します。

| 支払金額 | 控除額 |

|---|---|

| 50,000円以下 | 支払金額の1/2 |

| 50,000円超 | 25,000円 |

| 支払金額 | 控除額 |

|---|---|

| 5,000円以下 | 全額 |

| 5,000円超15,000円以下 | 支払金額の1/2+2,500円 |

| 15,000円超 | 10,000円 |

地震保険、旧長期損害保険の両方がある場合は、それぞれで控除額を計算し合計額が控除されます。※上限額2万5千円

配偶者控除

納税義務者に控除対象配偶者がいる場合は、納税義務者本人の合計所得金額に応じて一定の控除額を所得から控除できます。

控除対象配偶者とは、生計を一にしている配偶者の前年の合計所得金額が48万円以下であり、かつ納税義務者本人の前年の合計所得金額が1,000万円以下であるときの配偶者をいいます。

| 納税義務者本人の合計所得金額 | 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 |

|---|---|---|---|

| 一般 | 33万円 | 22万円 | 11万円 |

| 老人(前年12月31日において70歳以上の配偶者) | 38万円 | 26万円 | 13万円 |

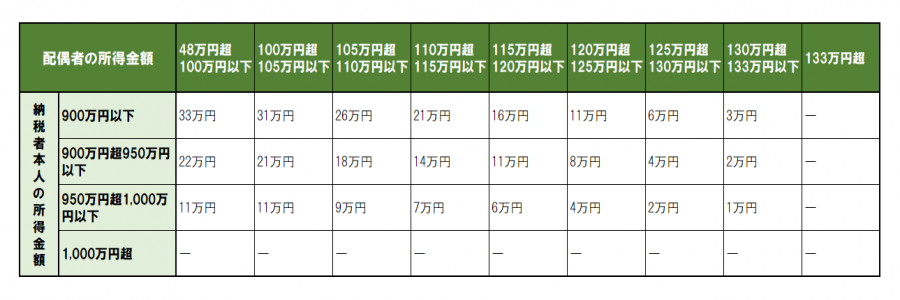

配偶者特別控除

納税義務者に合計所得金額が48万円超133万円以下の生計を一にする配偶者がいる場合は、一定の控除額を所得から控除できます。

控除額は以下のとおりです。

障害者控除

納税義務者自身が障害者である場合、または同一生計配偶者や扶養親族のうちに障害者がいる場合には、一定の控除額を所得から差し引くことができます。障害者や特別障害者に該当するかどうかは、前年12月31日の現況で判断します。

控除額は以下のとおりです。

- 障害者の場合・・・26万円

- 特別障害者障害者の場合・・・30万円

- 同居特別障害者(納税者の同一生計配偶者や扶養親族が特別障害者で、かつ同居を常況としている人)の場合…53万円

障害者とは次の項目のいずれかに該当する人をいいます。

障害者とは・・・

1.児童相談所、知的障害者更生相談所、精神保健福祉センターまたは精神保健指定医の判定により知的障害者とされた人

2.精神障害者保健福祉手帳に記載されている障害等級が2級以下の人

3.身体障害者手帳に記載されている障害等級が3級以下の人

4.戦傷病者手帳に記載されている障害の程度が第4項症以下の人

5.年齢65歳以上の人で、上記1および3に準ずるものとして市町村長等の認定を受けた人

特別障害者とは・・・

(1)精神上の障害により事理を弁識する能力を欠く常況にある人

(2)児童相談所、知的障害者更生相談所、精神保健福祉センターまたは精神保健指定医の判定により重度の知的障害者とされた人

(3)精神障害者保健福祉手帳に記載されている障害等級が1級の人

(4)身体障害者手帳に記載されている障害等級が1級または2級の人

(5)戦傷病者手帳に記載されている障害の程度が特別項症から第3項症までの人

(6)原子爆弾被爆者のうち、その負傷や疫病が原子爆弾の傷害作用に起因する旨の厚生労働大臣の認定を受けている人

(7)常に就床し複雑な介護を受けている人

(8)年齢65歳以上の人で、上記(1)(2)(4)の特別障害者に準ずるものとして市町村長等の認定を受けている人

ひとり親控除

ひとり親とは、現に婚姻をしていない人または配偶者の生死が明らかでない人のうち、次の要件を満たす人を言います。

・納税義務者本人と生計を一にする子(他の人の同一生計配偶者や扶養親族になっていない人で、前年の所得が48万円以下の人)を有すること

・前年の合計所得金額が500万円以下であること

・納税義務者本人と事実上婚姻関係と同様の事情にあると認められる人がいない人

ひとり親控除は、30万円を所得から差し引くことができます。

寡婦控除

寡婦とは、以下に該当する人で、ひとり親に該当しない人を言います。

1)夫と離婚した後婚姻していない人のうち、次の条件を満たす人

・扶養親族を有すること

・前年の合計所得金額が500万円以下であること

・納税義務者本人と事実上婚姻関係と同様の事情にあると認められる人がいないこと

2)夫と死別した後婚姻をしていない人、または夫の生死が明らかでない人のうち次の条件を満たす人

・前年の合計所得金額が500万円以下であること

・納税義務者本人と事実上婚姻関係と同様の事情にあると認められる人がいないこと

寡婦控除は26万円を所得から差し引くことができます。

勤労学生控除

勤労学生とは、納税義務者本人が学生等で、自己の勤労に基づく給与所得や事業所得、退職所得、雑所得があり、かつ合計所得金額が75万円以下で、合計所得金額のうち前述の4つの所得以外の所得が10万円以下の人をいいます。

勤労学生控除は、26万円を所得から差し引くことができます。

扶養控除

扶養控除は、納税義務者と生計を一にする親族(配偶者以外)のうち、前年の合計所得金額が48万円以下の人がいる場合に、一定の額を所得から差し引くものです。控除額は以下の表のとおりです。

| 区分 | 控除額 |

|---|---|

| 一般(特定、老人、同居老親等のいずれにも当てはまらない16歳以上の扶養親族) | 33万円 |

| 特定(年齢19歳以上23歳未満の扶養親族) | 45万円 |

| 老人(年齢70歳以上の扶養親族) | 38万円 |

同居老親等(納税義務者または納税義務者の配偶者の直系尊属で、納税義務者または納税義務者の配偶者のいずれかと同居している年齢70歳以上の扶養親族) | 45万円 |

※16歳未満の扶養親族(年少扶養親族)について・・・

16歳未満の扶養親族がいても所得から控除される金額はありませんが、住民税の非課税判定の際には16歳未満の扶養親族も加味した人数で計算を行います。また、児童手当等の各種行政サービスにも影響が出る可能性がありますので、16歳未満の扶養親族がいる場合は申告をしてください。

基礎控除

納税義務者の所得から下記の該当する金額を控除します。

| 前年の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超2,450万円以下 | 29万円 |

| 2,450万円超2,500万円以下 | 15万円 |

※前年の合計所得金額が2,500万円超の方は基礎控除の適用はありません。

お問い合わせ

嵐山町役場(らんざんまち)税務課課税担当

電話: 0493-62-2153

ファクス: 0493-62-0711

電話番号のかけ間違いにご注意ください!

ソーシャルサイトへのリンクは別ウィンドウで開きます